Innholdet på denne siden er markedsføring

Kumelk og aktiva-inflasjon

Nullrente og "pengetrykking" gir inflasjon, på børsene og i eiendomsmarkedene.

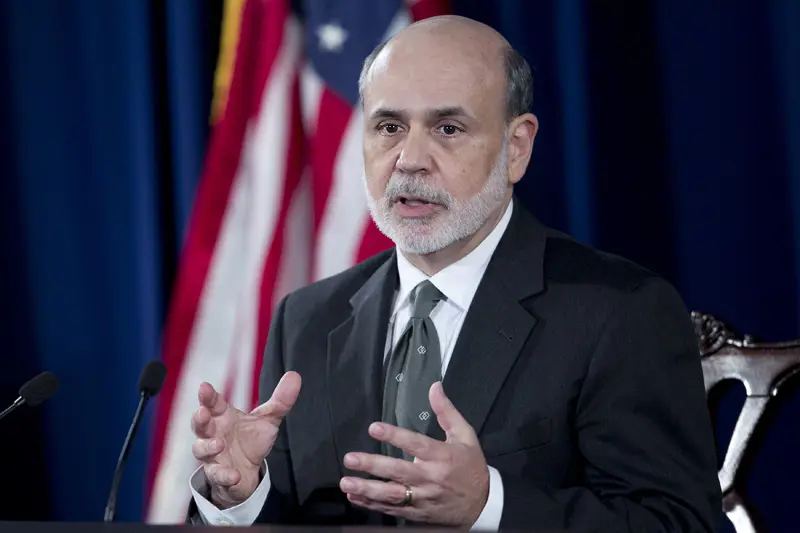

Det er nå syv år siden finanskrisehøsten 2008, og daværende sentralbanksjef i USA, Ben Bernanke, startet sitt første QE-program (quantitative easing). Dollarpressen ble satt i høygir. Målet var å stimulere amerikansk økonomi, og unngå etterdønningene børskrakket i 1929 førte med seg. De tøffe tredveåra, da USA lå nede for telling. Uten kunstige stimuli for å komme seg på fote igjen.

I god Keyniansk ånd har myndighetene denne gang gjort hva de kunne for å stimulere økonomien. Den ene QE'en etter den andre har pøst ut milliarder av dollar, og kjøpt statsobligasjoner for «alle penga». I tillegg har sentralbanken, Fed (og andre sentralbanker), satt renten bankene får på innskudd så lavt at det skulle fremtvinge økt utlån og investeringer.

Basert på læreboken i økonomi burde inflasjonen i USA ha skutt i været, men så har ikke skjedd. Overinvesteringer innen råvareindustrien i årene før finanskrisen, ny teknologi og stor slakk på tilbuds- og arbeidsmarkedssiden har holdt prisene nede. At finansbransjen også har ligget nede i årene etter finanskrisen - forsterket av økte kapitalkrav fra myndighetene - har ikke akkurat trigget utlånsmuskelen.

Kostnadskutt, fusjoner, tilbakekjøp av egne aksjer og økte utbytter har sammen med de rekordlave rentene imidlertid ført til høy inflasjon i aksje-, obligasjons- og eiendomsmarkedet. Men dette er som kjent en inflasjon som ikke inngår i de offisielle inflasjonstallene.

At resten av verden, etter hvert, har fulgt den amerikanske sentralbankens QE-slipp, har forsterket inflasjonen i nevnte aktivaklasser globalt. Unntaket har vært vekstmarkedene. Her har selskapenes økte belåning og dårlige investeringer, med ditto fall i lønnsomhet, preget aksje- og obligasjonsmarkedene. Svekkede valutakurser, økt fokus på kostnader, lavere inflasjon og renter, kan imidlertid trigge aktivainflasjonen også i denne delen av verden.

Tilsynelatende er det de mange QE-ene fra USA i vest til Japan i øst som skal ha æren for siste tids gode år for aksje- og obligasjonsinvestorene. At den globale økonomien nå vokser i et brukbart tempo, er av mange blitt neglisjert. Den kinesiske økonomien gir fortsatt det beste absolutte vekstbidraget til verdensøkonomien (med USA på en god annenplass). Og overgangen fra investeringer i bygg, anlegg og eiendom til økt konsum går bedre enn mange fryktet. Servicenæringen utgjør en stadig større andel av Kinas BNP.

I den utviklede delen av verden synes det nå som om USA er den eneste nasjonen som, tilsynelatende, klarer å få satt tilstrekkelig fart i økonomien og jobbmarkedet til at inflasjonsmålet på to prosent er innen rekkevidde.

I resten av den siviliserte verden er det fortsatt deflasjonsspøkelset som er den største trusselen for investeringer og vekst i økonomien. Det tilsier fortsatt full QE-gass, og historisk lave renter - lenge. Med andre ord; Fortsatt sparing og investeringer i aksjer, obligasjoner og eiendom. Feds lenge fryktede økning av styringsrenten fra null til en kvart prosent – som jo signaliserer at økonomien går bra - kan ikke forrykke dette. Men muligens skape kortsiktig turbulens i kapitalmarkedene.

Denne kommentaren har stått på trykk i Dagens Næringsliv.