Globale aksjer falt i verdi i oktober i de fleste valutaer, med unntak av norske kroner, da bekymringer om konflikter i Midtøsten la en demper på den ellers positive utviklingen i USA. Vekstmarkedene hang etter de utviklede markedene, påvirket av geopolitisk usikkerhet og bekymring for rentenivåer i USA og muligheten for en "høy for lengre" renteperiode, noe som skapte uklare fremtidsutsikter for aksjer.

SKAGEN Global

Globale aksjer opplevde en tilbakegang i oktober grunnet vedvarende markedsbekymringer knyttet til inflasjon og rentenivå. Likevel slo SKAGEN Global indeksen i måneden med en avkastning på 2,1 prosent, mot indeksens 1,8 prosent.

Usikkerheten rundt globale aksjers fremtidige utvikling er fortsatt høy. Den amerikanske 10-års statsobligasjonen nådde kortvarig en rente på 5 prosent for første gang på 16 år. I råvaremarkedet steg kakao-futures til det høyeste nivået på 44 år grunnet ekstreme forsyningsproblemer. Global geopolitisk spenning forsterket seg etter et brutalt angrep på Israel fra Hamas og den påfølgende militære responsen.

Fondets tre mest fremtredende aksjer var programvaregiganten Microsoft, den amerikanske lavpriskjeden Dollar General, og Waste Management. Microsoft la fram en sterk kvartalsrapport som viste god vekst i selskapets skytjenester. Dollar General ansatte en tidligere toppsjef på nytt som hadde ledet selskapet med stor suksess i mange år. Waste Management har en defensiv forretningsmodell som tiltrekker seg investorer i perioder med lav risikovilje.

De tre aksjene som presterte dårligst var den danske spedisjonsbedriften DSV, kosmetikkselskapet Estee Lauder, og indeksleverandøren MSCI. DSV informerte om at deres høyt respekterte administrerende direktør vil pensjonere seg sent i 2024 etter 16 år ved roret.

SKAGEN Kon-Tiki

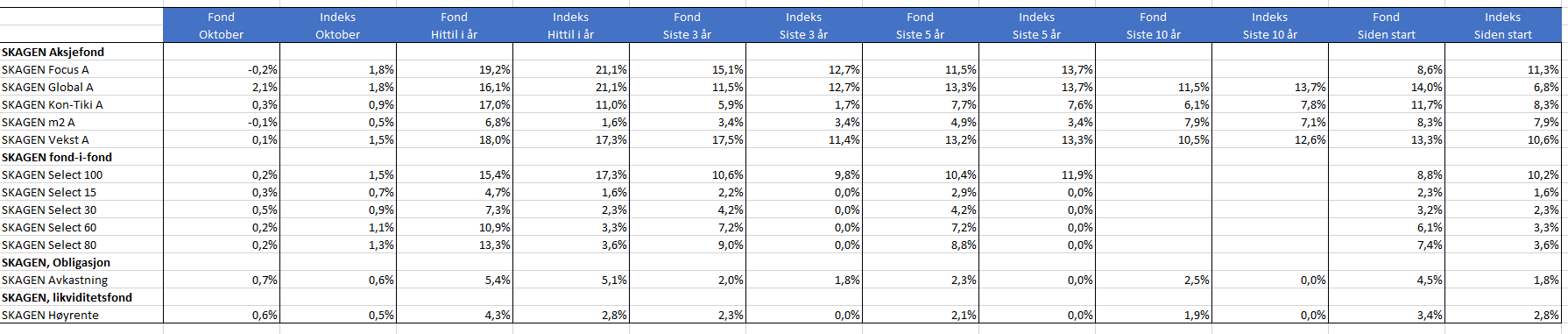

Vekstmarkedsfondet SKAGEN Kon-Tiki steg 0,3 prosent i oktober, mot indeksens 0.9 prosent. Flere avkastningstall finner du nederst i artikkelen.

2023 har vært et godt år for SKAGEN Kon-Tiki, som har prestert godt i et marked som favoriserer aktive investorer.

Dersom den amerikanske økonomien topper seg og det blir mer frykt for økonomisk tilbakegang, kan det føre til økt interesse for vekstmarkeder, takket være forventninger om økonomisk bedring i land som Kina, Korea og Brasil. Vekstmarkedenes sentralbanker har ofte lykkes bedre med å bekjempe inflasjon enn de i utviklede markeder, noe som stiller disse økonomiene sterkere for å opprettholde økonomisk vekst.

Exito ble en av de beste bidragsyterne etter å ha mottatt et kjøpstilbud 43 prosent over markedsverdien. Korean Re og WH Group så også oppgang, sistnevnte med mulighet for verdistigning gjennom restrukturering eller utskillelse av deres amerikanske virksomhet.

På den andre siden hadde det indiske selskapet UPL skuffende resultater grunnet globalt overskuddslager og press på prisene, mens det brasilianske logistikkselskapet Simpar og dets tilknyttede selskaper Vamos og Movida opplevde kortsiktige utfordringer.

Selv med et godt år bak seg, har SKAGEN Kon-Tiki fortsatt en attraktiv oppside. Porteføljen består av rimelige, diversifiserte selskaper som omsettes til en pris til bok-verdi på 0,8 - nesten halvparten av prisen på MSCI Emerging Markets-indeksen, til tross for deres sterke kvaliteter.

SKAGEN Focus

SKAGEN Focus falt noe tilbake i måneden med -0,2 prosent, mens indeksen steg 1,8 prosent. Flere avkastningstall nederst i artikkelen.

Det kom positive nyheter for fondet i løpet av måneden, med to oppkjøp; først i bilkomponentleverandøren Vitesco, og deretter i containerutleieselskapet vårt, Textainer.

Vitesco, som tidligere var en avlegger fra Continental, mottok et bud fra sin hovedeier Schaeffler som lå 20 prosent over markedsprisen. Dette førte til at aksjene steg med totalt 60 prosent for året. Textainer fulgte etter som det siste børsnoterte selskapet innen containerutleie som ble privat, etter at vi fikk et kontanttilbud fra private equity-selskapet Stonepeak. Tilbudet representerte en premie på 46 prosent. Begge tilbudene speilet våre prisforventninger for de respektive posisjonene, og vi avviklet derfor begge i oktober.

Vi avsluttet vår investering i den sørkoreanske produsenten av halvlederutstyr, Eugene Technology, etter en betydelig verdistigning mot vårt kursmål i løpet av året. Vi økte våre investeringer i den undervurderte elektronikkprodusenten Siltronic, og i halvlederprodusenten STMicroelectronics, som handles til en kraftig rabatt.

Den største negative bidragsyteren i løpet av måneden var det japanske konglomeratet Panasonic, som rapporterte svakere tall som reflekterer et forverret makroøkonomisk klima. Selskapet omsettes nå med en betydelig rabatt i forhold til verdiene av sine underliggende eiendeler. Våre kanadiske trelastprodusenter, Canfor og Interfor, påvirket også resultatet negativt, ettersom trelastprisene fortsatt er på et lavt nivå. Begge selskapene omsettes godt under hva vi anser som deres normaliserte inntjeningsevne og anses for å være undervurderte.

SKAGEN Vekst

Tross motvind for globale aksjer hadde norske investorer en fordel med en svak krone. Det nordisk-globale aksjefondet SKAGEN Vekst havnet bak sin indeks i oktober med 0,1 prosent avkastning mot indeksen på 1,5 prosent.

Det danske farmasiselskapet Novo Nordisk var igjen den største positive bidragsyteren til fondets absolutte avkastning. Selskapet offentliggjorde foreløpige tall for tredje kvartal som viste en betydelig høyere inntektsvekst enn det markedet hadde forventet. Selskapet er fortsatt fondets største investering da vi mener at markedet ikke fullt ut har innregnet det enorme potensialet i markedet for behandling av fedme og Novos evne til å utnytte dette. Det svenske selskapet Essity, som spesialiserer seg på personlig pleie, utmerket seg også etter å ha lagt frem et solid resultat som viste selskapets evne til å opprettholde priser i en periode med synkende inngangskostnader.

Den danske leverandøren av transport- og logistikktjenester DSV var den største negative bidragsyteren til fondets absolutte avkastning i oktober. Dette skyldtes en kombinasjon av svakere enn forventet resultat, et direktørskifte, og annonseringen av et nytt joint venture (JV) i Saudi-Arabia. Bonheur og Yara var også negative bidragsytere i oktober.

SKAGEN m2

Oktober avsluttet negativt for eiendomsmarkedet, og eiendomsfondet SKAGEN m2 endte noe bak sin referanseindeks. Fondet falt 0,1 prosent tilbake, mens indeksen steg 0,5 prosent. Flere avkastningstall finnes nederst i artikkelen.

Den viktigste årsaken til den negative stemningen i oktober var at avkastningen på den amerikanske 10-års statsobligasjonen nådde 5 prosent for første gang siden 2007. Dette påvirket aksjemarkedet generelt, og spesielt eiendomsmarkedet, negativt. Kombinasjonen av at IMF advarte mot vedvarende inflasjon og at Federal Reserve antydet vedvarende høye renter, bidro til forestillingen om et "høyere for lengre" rentemiljø som har lagt press på markedene. De siste geopolitiske spenningene bidro heller ikke positivt.

Den største bidragsyteren til fondets prestasjon i måneden var American Tower, som rapporterte solide og økende prognoser. Rapporten fremhevet robustheten og forutsigbarheten til tårninfrastruktur og verdien av selskapets globale portefølje. Selskapet jobber proaktivt med å styrke balansen. Et annet selskap som gjorde det godt innen digital eiendom var den amerikanske datasentersoperatøren Equinix. Selskapet rapporterte gode kvartalstall, hevet utbyttet med 25 prosent og bekreftet at interessen for kunstig intelligens er i ferd med å ta seg opp.

Den svakeste i porteføljen var også et tårnselskap, spanske Cellnex. Dette skyldtes hovedsakelig det vedvarende synet på et "høyere for lengre" rentenivå, i lys av selskapets vekst- og gjeldsprofil.