Det har ikke manglet på pessimisme blant makroekspertene som fokuserer på dystre utsikter med stigende priser og økende renter i store deler av verden. Sentralbankene forsøker å få kontroll på prisstigningen ved hyppige renteøkninger og det er foreløpig ingen tegn til at vi har nådd rentetoppen ennå. Men igjen er det de store teknologiselskapene som ligger i forkant med kunstig intelligens som redder markedsutviklingen. Vekstmarkedene med Kina i spissen preges av at gjenåpningen etter pandemien ikke har innfridd investorenes forventninger. Mens for globale børsnoterte eiendomsselskaper særlig i Amerika og Asia opplever et etterlengtet løft.

Tre av fem SKAGEN-fond presterte bedre enn sine indekser i andre kvartal, SKAGEN Kon-Tiki slo indeksen for femte kvartal på rad. Alle aksjefondene leverte positiv avkastning i kvartalet.

SKAGEN Global

Vårt globale aksjefond SKAGEN Global slo sin referanseindeks med liten margin i kvartalet. Fondet oppnådde 8,7 prosent avkastning i andre kvartal, mens indeksen endte med 8,6 prosent. For flere avkastningstall, se tabellen nederst i artikkelen.

SKAGEN Global ble kåret til Norges beste globale aksjefond basert på fem års relativ avkastning blant 32 konkurrenter.

Det var teknologigigantene som drev oppgangen i de globale aksjemarkedene i andre kvartal, til tross for skeptikernes advarsler. Fokuset på kunstig intelligens overskygget pessimismen rundt den usikre makroøkonomien. Rentene steg, og inflasjonen forble høy..

Fondets tre beste bidragsytere i andre kvartal målt i absolutt avkastning var Microsoft, Intuitive Surgical og Brown & Brown. Tre posisjoner fra tre forskjellige sektorer (informasjonsteknologi, helse, finans) som etter vår mening presterte bra fordi markedet begynte å innse at de var – og fortsatt er – vesentlig undervurdert. Fondets tre største negative bidragsytere i absolutte termer var Estee Lauder, MSCI og Dollar General. Her rapporterte både Estee Lauder og Dollar General svake Q1-tall ettersom selskapene på forskjellige måter ble trukket ned av lavere forbrukerdisponibel inntekt.

Samtidig ble en ny posisjon initiert i TMX Group, som forvalter Canadas største aksje- og derivatbørser. Fondet deltok også på en kapitalmarkedsdag der Canadian Pacific presenterte sin ambisiøse femårsplan etter oppkjøpet av Kansas City Southern.

SKAGEN Global forblir attraktivt for langsiktige investorer, med fokus på undervurderte selskaper over hele verden.

SKAGEN Kon-Tiki

For femte kvartal på rad slo vekstmarkedsfondet SKAGEN Kon-Tiki sin referanseindeks. Fondet leverte 5,9 prosent avkastning i andre kvartal mot indeksens 3,2 prosent. Flere avkastningstall finner du nederst i artikkelen.

Verdens aksjemarkeder fortsatte å klatre den såkalte "veggen av bekymring" da den økende spenningen rundt potensialet til kunstig intelligens (AI) mer enn oppveide den stadig økende mengden bevis som peker mot en fortsatt nedgang i den globale økonomien.

Aksjene i fremvoksende markeder lå etter de i utviklede markeder da innhentingen i Kina etter pandemien fortsatte å skuffe. Mens vi forventer at oppdemmet etterspørsel, spesielt for forbrukertjenester, vil bli frigjort over tid, er det stadig tydeligere at strukturelle motvinder knyttet til overflødig gjeld og et fortsatt skjørt eiendomsmarked vil kreve ytterligere stimulans i Kina.

Mer positivt er det at store fremvoksende markeder som Taiwan og Sør-Korea dratt nytte av sin fremtredende posisjon i teknologiverdikjeden. Med verdsettelser som fortsatt er på rimelige nivåer, spesielt i Sør-Korea, forventer vi at denne medvinden vil fortsette.

Fondet dro nytte av sin overvekt i Brasil, der både Raizen og Banco do Brasil bidro betydelig i kvartalet. Raizen er et ledende bioenergiselskap med en integrert forretningsmodell og betydelige vekstutsikter takket være sine andre generasjons etanolanlegg. Vi økte betydelig vår posisjon i første kvartal etter besøk på anleggene i januar. Banco do Brasil har fortsatt å prestere godt til tross for en tøffere økonomisk bakgrunn og svekket kvalitet på eiendeler.

På den negative siden finner vi kinesiske internett-selskaper, spesielt Alibaba og Prosus, som har store eierandeler i Tencent. Selv om vi reduserte vår eksponering mot Kina noe i første kvartal etter rallyet fra oktober 2022, var porteføljen ikke immun mot nedgangen.

Vi gjorde noen endringer i porteføljen i løpet av kvartalet. Vi solgte våre aksjer i det kinesiske hvitevareselskapet Hisense, etter at aksjen nådde kursmålet. Vi kjøpte oss inn i Yara International i løpet av kvartalet. Yara er et globalt gjødselselskap med betydelig tilstedeværelse i Brasil, hvor omtrent halvparten av inntektene skapes. Vi ser et betydelig potensial fremover og selskapet har en solid balanse og genererer sterke kontantstrømmer gjennom hele syklusen, noe som gjør det godt posisjonert til å dra nytte av den neste oppturen. Med en pris/bokføringsverdi på bare 1x handles aksjene til sitt laveste nivå siden 2016.

SKAGEN Focus

Det fokuserte globalfondet SKAGEN Focus havnet bak indeksen i kvartalet. Fondet leverte 3,3 prosent avkastning i andre kvartal mot indeksens 8,6 prosent. For flere avkastningstall se tabellen nederst i artikkelen.

Oppgangen i globale aksjemarkeder har hovedsakelig blitt drevet av noen få store teknologiselskaper. Vi har sett en bemerkelsesverdig utvikling i aksjevurderinger i spesifikke teknologisegmenter, med et massivt påslag for selskaper som er aktive, eller oppfattes som aktive, i AI-segmentet. Dette har raskt spredt seg til andre selskaper i samme sfære, og prisoppdagelsesmekanismen er nesten eliminert i slike tider. Vi tror at disse motvindene skaper interessante investeringsmuligheter på mellomlang sikt. Hovedbekymringen er at sentralbanker kan utløse en stor resesjon, som i stor grad er priset inn i mange deler av markedet, noe som gir oss strukturelt godt plasserte selskaper til en betydelig rabatt.

Vårt sterkeste bidrag i kvartalet kom fra japanske Panasonic. Aksjene har hatt en solid opptur de siste månedene etter en sterk inntjeningsrapport. Vår posisjon i det japanske IT-konglomeratet Kyocera og gruveutstyrsprodusenten Komatsu presterte også godt. En annen sterk prestasjon kom fra den brasilianske sukker- og etanolprodusenten Sao Martinho, som har hatt fordel av den nylige sterke økningen i sukkerpriser.

På den negative siden var den sør-koreanske billigkjeden E-mart blant de dårligste bidragsyterne på grunn av dårlige resultater. Metanolprodusenten Methanex falt tilbake på grunn av frykt for dårlige utsikter i den kinesiske økonomien. Fortuna Silver Mines var også en av de dårligste bidragsyterne i kvartalet.

Vi fortsatte å øke våre posisjoner i Japan Post Holdings og STMicroelectronics. Vi innledet en posisjon i koreanske LG Household & Healthcare, som handler til en betydelig rabatt på rettferdig verdi. Ved slutten av kvartalet består fondet av 49 posisjoner med et vektet aggregert porteføljepotensial på 60 prosent i forhold til våre prismål. Vi mener at den nåværende smale markedsoppgangen skaper interessante muligheter for oss som kontrære og verdiorienterte investorer.

SKAGEN m2

De globale børsnoterte eiendomsmarkedene avsluttet første halvår på en oppmuntrende måte. Eiendomsfondet SKAGEN m2 leverte 4,7 prosent avkastning i andre kvartal mens indeksen ga 2,1 prosent. Flere avkastningstall finner du nederst i artikkelen.

Europeiske eiendomsmarkeder, spesielt i Skandinavia, slet, mens eiendomsmarkeder i Amerika og Asia viste solid prestasjon. SKAGEN m2 understreker betydningen av rentenivåer, hvor en nedgang i obligasjonsavkastning eller diskusjon om rentekutt kan utløse en annen opptur i eiendom, som den vi så i januar.

Markedet venter på ytterligere prisdiskusjoner i direkte eiendomsmarkeder og rekapitaliseringshendelser for å danne et mer fundamentalt syn. Dette har vi begynt å se tegn på med betydelige transaksjoner i markedet, spesielt i Europa, mot slutten av kvartalet.

De beste bidragsyterne i kvartalet var den brasilianske logistikkoperatøren LOG, det japanske holdingselskapet Tokyo Fudosan og den USA-noterte eiendoms- og logistikkoperatøren Digital Bridge, som fikk en opptur i tråd med AI-bølgen i kvartalet. De største negative bidragsyterne var Self Storage Group og det europeiske helseeiendomsselskapet Aedificia. Det var ingen selskapsspesifikke årsaker bak den svake utviklingen i Self Storage Group

Fremover vil børsnotert eiendom historisk sett gjøre det bra i det forventede miljøet med lavere vekst og lavere reelle avkastninger. Eiendom handles fortsatt med stor rabatt i forhold til historiske verdier. SKAGEN m2 fortsetter å fokusere på robuste selskaper i trenddrevne delmarkeder, med god kontantstrømgenerering og solid balansestruktur. Vi er godt posisjonert for nåværende scenario takket være vår filosofi og disiplinerte utvelgelsesprosess.

SKAGEN Vekst

Det nordisk-globale aksjefondet SKAGEN Vekst leverte god avkastning i kvartalet, men havnet noe bak indeksen. Fondet oppnådde 3,1 prosent avkastning i kvartalet mot indeksen på 4,8 prosent.

I andre kvartal leverte det globale aksjemarkedet generelt positive resultater, med USA i førersetet. AI-bølgen har spesielt drevet IT-aksjer til nye høyder. Nordiske markeder opplevde en svak nedgang, hovedsakelig grunnet Finlands svake kvartal.

Amerikanske Broadcom var hovedbidragsyteren til fondets avkastning i kvartalet, med solid vekst i både sin halvleder- og programvarevirksomhet. Aksjekursen ble også stimulert av den nåværende AI-feberen. Vi benyttet den gode utviklingen til å redusere posten noe.

Det svenske gruveselskapet Boliden var blant de dårligste bidragsyterne i kvartalet. Selskapet nedjusterte forventningene for to av gruvene sine. Vårt langsiktige investeringscase er uendret, men vi ser med økende bekymring på de enkeltstående driftsproblemene de har hatt i det siste.

Finske Nokia ble lagt til fondet i andre kvartal. Selv om aksjen har hatt en svak utvikling de siste årene, har Nokia styrket sin posisjon i 5G-markedet. For å finansiere dette, ble en mindre andel i Vår Energy solgt. Eneti inc, et amerikansk selskap som eier og driver offshore vind-servicefartøy, ble også lagt til. I tillegg ble det kunngjort en fusjon mellom Eneti og Cadeler.

Til tross for korreksjonen i fjor, fortsetter kvalitetsvekstaksjer å handles til høye priser, mens kapitalintensive industrier er rimeligere. SKAGEN Vekst er komfortabel med sin nåværende eksponering mot selskaper som presterer godt i et miljø med høyere inflasjon og renter.

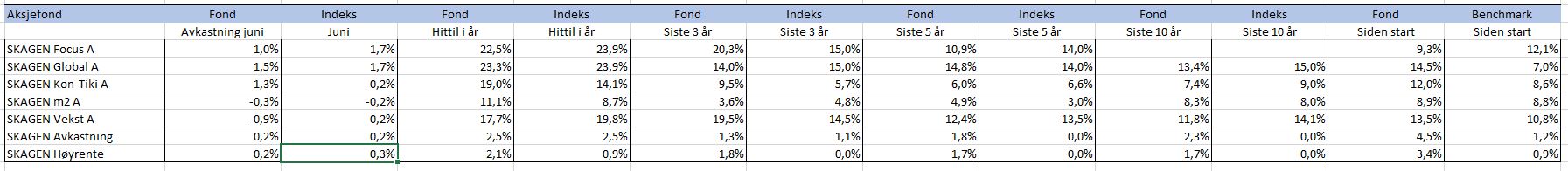

Avkastning per 30. juni 2023

Klikk på tabellen for en større versjon. Perioder over 12 mnd viser gjennomsnittlig årlig avkastning.