Mens resten av verden hadde fullt fokus på det amerikanske valget, forlot en annen betydningsfull regjeringsleder posten uten veldig mye oppmerksomhet. Det til tross for at skiftet her kan bli svært viktig for investorene: I Japan overtok Yoshihide Suga nemlig regjeringsmakten fra landets lengstsittende statsminister Shinzo Abe i september. Suga lovte å fortsette sin forgjengers langsiktige reformer.

SKAGEN m2 har rundt 10 prosent av fondets aksjer i japanske selskaper. Skiftet betyr forhåpentlig økt vekt på effektivitet og beskyttelse for minoritetsaksjonærer. Suga har allerede presentert en ny organisasjon som skal bedre landets digitale infrastruktur. Det kan gi positive ringvirkninger for SKAGEN m2's største post – Keihanshin Builiding, som utgjør 5,8 prosent av porteføljen.

Vil du vite mer om SKAGEN m2's investeringer? Bli med på webinar med forvalter Michael Gobitschek torsdag 26. november klokken 12.00

Small-cap selskapet Keihanshin ble stiftet i 1948 og eier en rekke kommersielle bygninger, hovedsakelig datasentre. Det har vært et av de få segmentene i eiendomssektoren som faktisk har hatt fremgang under korona-pandemien. Tiltroen til selskapet har lønt seg, for Keihanshin er fondets beste bidragsyter i år med over 50 prosent økning i aksjekursen[1].

Tross de gode resultatene er vi i SKAGEN m2 fortsatt overbevist om at det er mer verdi å hente i å skille ut ikke-realisert gevinst i selskapets aktiva, i tillegg til økte utbytter og programmer for tilbakekjøp (for å nevne noe). Vi er ikke de eneste aksjonærene som mener dette. Blant annet deler Strategic Capital vårt syn på selskapet. Strategic Capital er en japansk aktivistinvestor som nylig økte sin post i Keihanshin til 9,4 prosent og er dermed selskapets nest største aksjonær.

Strategic Capital krever at Keihanshin forbedrer selskapsstyringen ved å innsette et uavhengig styremedlem, som nå har en overvekt av tidligere ansatte i Sumitomo Bank (som eier en 4-prosent andel i selskapet). Aktivisteieren dytter også på for å få Keihanshin til å tydeliggjøre verdien i aktivaene gjennom å lansere en REIT (et selskap som driver og forvalter eiendommer), og ved å kvitte seg med lavmargin utleiebygninger og krysseierposisjoner for å bedre kapitaleffektiviteten. Disse forslagene kom under Keihanshins generalforsamling. SKAGEN m2 var en av de som støttet forslagene, men de ble likevel ikke vedtatt. Som et tilsvar har Strategic Capital nå tilbudt seg å kjøpe ytterligere 20 prosent av aksjene i Keihanshin for å legge press på ledelsen og kanskje få opp konkurrerende bud.

Under lupen

Keihanshin er et av 23 selskaper hvor aktivisteiere la frem endringsforslag på generalforsamlinger i første halvdel av 2020. Det er rekordmange selskaper og tilsvarer en økning på 44 prosent i forhold til året før, ifølge det Tokyobaserte konsulentselskapet IR Japan. Ifølge en analyse fra det amerikanske advokatfirmaet White & Case viste at selv om ingen av aktivistenes forslag fikk flertall, så fikk de gjennomsnittlig mer støtte enn tidligere. Det kan tyde på økt vilje til å støtte aktivistforslagene.

Det er ikke bare selskapene, men også selve avstemmingsprosessen, som blir fulgt nøye. Etter en skandale som nylig traff Japans største leverandør av investeringstjenester Sumitomo Mitsui Trust, måtte selskapet innrømme at det var feil ved stemmetellingen ved nær 1000 generalforsamlinger de var ansvarlige for. Selskapets egen generalforsamlig var for øvrig blant de berørte.

Økende aktivisme i Japan kan spores tilbake til valget av den tidligere statsministeren Shinzo Abe i 2012. Den tredje av hans berømte tre piler skulle bråstarte landets stagnerte økonomi, blant annet med en reform av næringslivet. Han introduserte et forvaltningsregelverk i 2014 og et for selskapsstyring året etter. Det inspirerte ledelsene i japanske selskaper til å forbedre balansene, omstrukturere styrene, redusere krysseierskap og i tillegg: gi aksjonærene bedre avkastning.

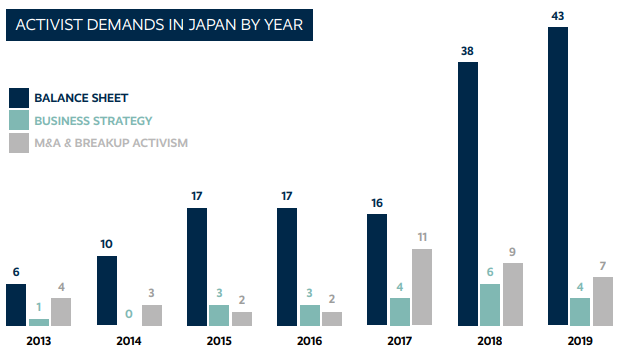

Med regjeringens støtte i ryggen så aktivistinvestorene en mulighet og rette blikket mot Japan. Ifølge det britiske konsluentbyrået Activist Insight steg antallet selskaper som ble aktivistenes mål fra 14 selskaper i 2013 til 65 i fjor, mens antallet krav steg fra 11 til 54 i den samme syvårsperioden (se graf).

Kilde: Activist Insight

Hva blir det neste?

Selv om offentlig tilgjengelige data tegner et tydelig bilde av økt aktivitet blant aktivistene i Japan, er det vanskelig å kartlegge kampanjenes reelle gjennomslagskraft. Dataene viser at selv om etterspørselen fortsatt dreier seg rundt spørsmål om utfordringer med balansen, har det siden 2017 vært økt appetitt på også å utfordre selskapenes forretningsmodell og strategier for fusjoner og oppkjøp (M&A).

SKAGEN m2 kjøpte seg nylig inn i Heiwa Real Estate som eier og driver over 50 kontorer i de største byene i Japan, hovedsakelig Tokyo. Heiwa eier blant annet bygningen som Tokyo Stock Exchange leier og er i ferd med flere større utviklingsprosjekter i finansdistriktet. Selskapet har betydelig urealiserte verdier i sin eiendomsportefølje. Det gjenspeiles i aksjekursen som handles med en rabatt på rundt 40 prosent, og hva vi i SKAGEN m2 anser som unødvendige krysseierposter på balansen.

Heiwa har også et såkalt "poison pill"-forsvar, mot uønskede forsøk på å overta virksomheten. Det gir Heiwa mulighet for å utstede garantier, som oppløser en potensielt uønsket kjøpers eierandel. Mekanismen gir også Heiwa mulighet til å sette ned en uavhengig komite av både interne og eksterne medlemmer. Denne komiteen skal gjennomgå hvor "passende" et kjøpstilbud faktisk er. Denne typen aksjonærfiendtlige mekanismer var i en årrekke ganske utbredt i det japanske næringslivet, og ble i stor grad brukt sammen med krysseierposter for å holde "utenlandske gribber" utenfor. Bruken av slike verktøy har gått dramatisk ned som følge av Shinzo Abes reformer.

Heiwa argumenterer for at "poison pill"-manøveren er nødvendig for å gi selskapet ro til å fornye området rundt børsen i Tokyo. Likevel er det fallende oppslutning og støtte til denne type arrangementer. Ved årets generalforsamling var støtten nesten borte, og siden den gang er Simplex Asset Management blitt selskapets største eier med 22 prosent eierandel[2]. Det virker ikke usannsynlig at det japanske hedgefondets egentlige mål er å få fjernet Heiwas forsvarsmekanismer med tanke på en elegant overtakelse. En slik manøver vil trolig få støtte fra selskapets utenlandske investorer, som eier rundt 40 prosent av aksjene.

Både Heiwa og Keihanshin er eksempler på hvordan selskapsstyringen er i endring i Japan. Aktivistinvestorer tar stadig større plass i selskapenes aksjonærregistere. Det kan til og med tenkes at evolusjonen ikke bare fortsetter, men også akselerer, særlig når man tar Sugas løfte om å fortsette Shinzo Abes reformer.

De to selskapene har begge betydelige verdiger som venter på å bli realisert – enten av aktivister eller agitatorer som opplever økende støtte fra investorer, eller fra selskapene selv som i større grad innser hvor viktig det er å maksimerer utbyttet for de mindre aksjonærene.

[1] 31/12/2019 – 09/11/2020

[2] Kilde: Nikkei Asia, per 26/10/2020