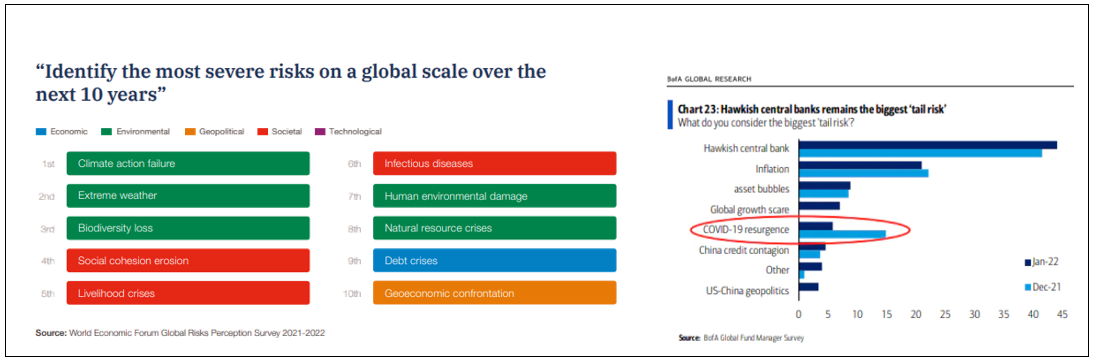

World Economic Forums siste Global Risks Report 2022 plasserer geoøkonomisk konfrontasjon som den tiende mest alvorlige risikoen det neste tiåret, og på 12. plass på listen over risikoer som har forverret seg under pandemien. Med fortsatt spenning mellom Russland og Ukraina, i tillegg til at Nord-Korea har gjenopptatt sitt missilprogram, skulle man kanskje tro at geopolitisk risiko ville figurert høyere på listen i januar. I stedet er det miljø- og samfunnsmessige trusler som dominerer.

Bank of Americas fondsforvalterundersøkelse ved inngangen til 2022 viser at investorer er relativt ubekymret for Russland. Konflikten dukket ikke opp på oversikten over hva investorene var mest opptatt av. Det var snarere mer fremoverlente sentralbanker som bekymret. Forholdet mellom USA og Kina var den eneste geopolitiske saken blant de åtte største sakene.

Men med eskaleringen av konflikten, og russiske soldater på grensen til Ukraina bør investorer være bekymret for innvirkningen dette har på SKAGENs fond?

Hverken økonomer eller investorer ser ut til å miste nattesøvnen over Russland, ifølge risikoundersøkelser i januar.

Kilder: World Economic Forum, Bank of America Global Fund Manager Survey

Risiko i SKAGEN-sammenheng

Som selskapsplukkere med fokus på verdi er SKAGENs spesialitet selskaper, fremfor internasjonale forhold. Det innebærer at vi kontinuerlig vurderer avkastningsmulighetene i porteføljeselskapene opp mot risikoene de står overfor, inkludert geopolitisk og alternative muligheter andre steder.

Fare for kriser har en tendens til å utløse fall i markedene, men tålmodige investorer henter seg nesten alltid inn over tid. En av de største klisjeene i markedet er at aksjer tar rulletrappen opp og heisen ned. Nøkkelen til langsiktig investeringssuksess er å ta fornuftig risiko. Noen av SKAGENs beste investeringer gjennom tidene er blitt gjort når stemningen i markedet har truffet bunnen. Som Warren Buffet har sagt: Vær redd når andre er grådige, og grådig når andre er redde.

Forvalterne overvåker begivenhetene i Ukraina nøye for å finne investeringsmuligheter som kan dukke opp. For å sette situasjonen i en sammenheng er MSCI Russia Index ned 3 prosent i år målt i norske kroner (til sammenligning er MSCI Emerging Market Index opp ca. 1%) [1]. Dette gjør utvilsomt vondt for investorer, men er et godt stykke fra ødeleggende, særlig siden Russland var opp 22 prosent i 2021 mot 0 for indeks.

I våre porteføljer har hverken SKAGEN Global, SKAGEN m2 eller SKAGEN Focus direkte eksponering mot Russland. SKAGEN Vekst har 4,5 prosent av porteføljen investert der, men det har ikke hindret fondet i å slå sin referanseindeks hittil i år. Ikke overraskende har SKAGEN Kon-Tiki den største eksponeringen mot russiske selskaper med rundt 8,7 prosent av porteføljen, sammenlignet med 3,3 prosent av MSCI Emerging Market Index (som fondet ligger foran hittil i år).

Muligheter i Russland

Mens russiske aksjer kan falle ytterligere dersom det bryter ut væpnet konflikt eller man innfører ytterligere sanksjoner, kan nedsalget som startet i oktober i fjor gi investorene noe beskyttelse. Det russiske markedet handles til en rabatt målt mot et historisk gjennomsnitt, inkludert annekteringen av Krim og oljeprisfallet i 2014. Det indikerer at det nå kan være større oppside. På samme måte som SKAGEN Kon-Tikis oppkjøp i kinesiske aksjer etter markedsfallet i fjor nå begynner å gi resultater, kan Russland vise seg å by på lignende muligheter. Særlig dersom råvarer og energipriser holder seg på et høyt nivå.

Det er en fare for at en eskalering av konflikten vil smitte over på de globale markedene. På samme måte vil usikkerhet rundt råvarer og energipriser påvirke selskaper globalt. SKAGENs porteføljeforvaltere vurderer både muligheter og trusler når de evaluerer sine porteføljer. Fordelen med å ha brede mandater er spillerom til å identifisere feilprising globalt og posisjonere deretter. Svingninger i dag gir muligheter for bedre avkastning i morgen, for de tålmodige investorene.

Referanser

[1] Kilde: MSCI, per 15 februar 2022.