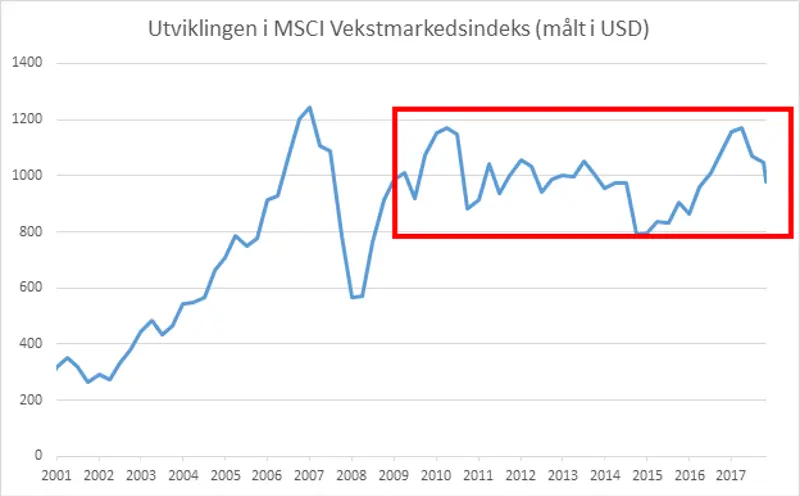

Utviklingen i aksjemarkedene i vekstmarkedene har vært preget av frykt for handelskrig, økte renter, politiske problemer og annet. Resultatet er at MSCI sin vekstmarkedsindeks er ned hele 15 prosent så langt i år. Etter den siste nedturen er utviklingen, målt med MSCI sin indeks i amerikanske dollar, stort sett uendret siden finanskrisen.

Det har riktignok vært noen oppturer og nedturer, men samlet sett så ligger vekstmarkedsindeksen på rundt 980, som er det samme nivået den hadde ved inngangen til 2010, og da etter en gjeninnhentingen etter finanskrisen. (Se graf 1)

Det har med andre ord gått nesten 10 år uten at den økonomiske utviklingen har blitt gjenspeilet i aksjemarkedene i disse landene. Og verden har som kjent endret seg.

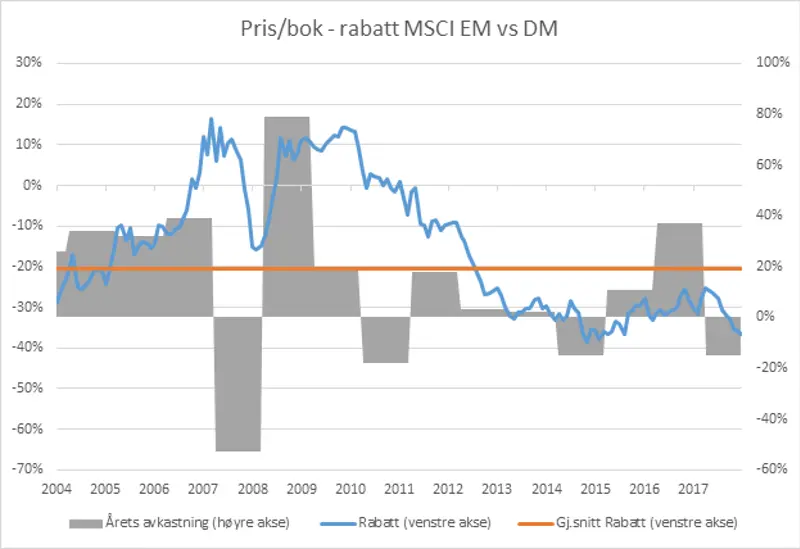

I den samme perioden har MSCI Vekstmarkedsindeks stort sett handlet innenfor et ganske veldefinert definert bånd rundt de utviklede markedene. Måles utviklingen i aksjekurs mot bokførte verdier (P/B), så har vekstmarkedene i snitt handlet til en rabatt på 20 prosent mot utviklede markeder. Utviklingen har riktignok vært både litt opp og ned, men stort sett har pilene pekt en vei siden finanskrisen. (Se graf 2)

Rabatten på bokførte verdier for vekstmarkeder mot utviklede markeder er nå på hele 37 prosent, og vekstmarkedene handles for tiden til rundt 1,5 ganger bokførte verdier. Til sammenligning handles de utviklede markedene til 2,3 ganger bokførte verdier. Det interessante er at tall fra Bloomberg viser at avkastningen på denne egenkapitalen er mer eller mindre lik for utviklede og vekstmarkeder. Med andre ord en ordentlig rabatt.

Sist gang rabatten var så stor som den er nå, fikk vi to gode år i vekstmarkedene.

Etter en runde med rabatter på 37-38 prosent i 2015, steg vekstmarkedene med 11 prosent i 2016 og 37 prosent i 2017. Begge målt i amerikanske dollar. Motsatt, så var overprisen for vekstmarkedene mot utviklede markeder målt på bokførte verdier på det største i 2009. I etterkant falt avkastningen kraftig, for så å bli negativ. Man teller selvsagt ikke med årene rundt finanskrisen ettersom disse var veldig spesielle, og med store svingninger i aksjekursene og dermed også verdsettelsene mot bokførte verdier.

Selv om vekstmarkedene for tiden ser veldig attraktive ut, så er det selvfølgelig slik at verdsettelser selvsagt aldri gir hele historien. På kort sikt svinger kursene mye. Og, det er ikke gitt at nåværende verdsettelse betyr noe for hvor aksjekursen er i morgen.

Men, på litt lengre sikt er det alltid slik at investorene vurderer om noe ser billig eller dyrt ut før de investerer. Ofte mot et selskaps, eller et markeds, egen historikk.

Selv om verdsettelsene for øyeblikket ser lave ut, så er det også andre komponenter som spiller inn når verdens investorer bestemmer veien videre for vekstmarkedene. De kanskje to viktigste er den generelle økonomiske utviklingen i disse landene, og hvilken vei dollaren spretter i tiden som kommer.

Riktig nok har dollaren styrket seg mot en handelsvektet kurv av andre valutaer siden starten av året, men denne utviklingen ser nå ut til å ha flatet litt ut fra juni og fram til nå.

Hva gjelder økonomiene i vekstmarkedene, så er bildet sammensatt. Men, som jeg har argumentert i flere sammenhenger den senere tiden, så er det langsiktige bildet intakt. Spesielt de asiatiske landene kommer til å fortsette å vokse, utvikle en middelklasse og bredde økonomiene sine bort fra ren produksjon av goder til utviklede markeder.

Basert på alt dette, samt hvordan verdsettelsene ser ut i vekstmarkedene akkurat nå, så er det kanskje på tide å gjøre slik Warren Buffett anbefaler: Å kjøpe når frykten er størst!

Kommentaren har stått på trykk i Dagens Næringsliv