Generelt råder vi investorer til ikke å se for mye på tidligere prestasjoner, men historiske data fra de siste syv presidentvalgene kan antyde at de bør krysse fingrene for at Donald Trump vinner. Det amerikanske aksjemarkedet steg gjennomsnittlig 15,3 prosent i de påfølgende 12 månedene etter en republikansk valgseier, mot 7,6 prosent vekst for demokratene. Men ser vi nærmere på verdsettelsen av aksjer og den økonomiske helsen ved inngangen til presidentvalgene, finner vi at disse faktorene kan være viktigere når det kommer til aksjemarkedene, enn partitilhørigheten til den som flytter inn i Det hvite hus.

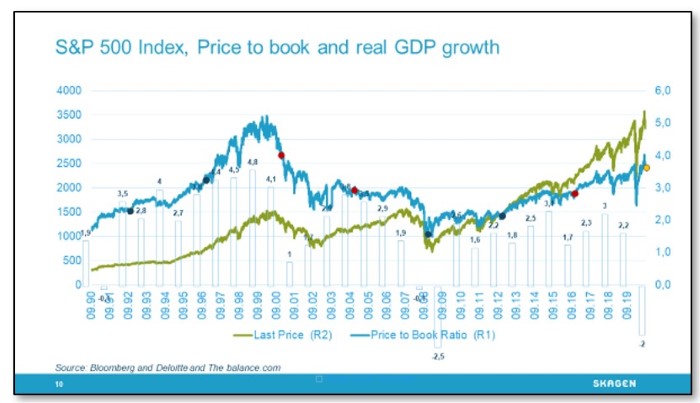

Demokratiske seire de siste tre tiårene (blå prikker) sammenfalt med perioder med moderate verdsettelser (Clinton 1992, Obama 2008 og 2012), mens den økonomiske veksten var svært høy i perioder (1992 og 1996). Hver av disse var etterfulgt av multippelekspansjon (at investorer er villige til å betale stadig mer for selskapene), og økende avkastning i aksjemarkedene. Motsatt ser vi at republikanske seire (røde prikker) ofte kommer etter skyhøye verdsettelser, for eksempel i 2000 da Bush ble valgt (og økonomien etter hvert gikk rett ned). Da Trump kom til makten i 2016 var multiplene over gjennomsnittet, mens den økonomiske veksten var treg.

Dagens marked er høyt priset, men den enorme polariseringen mellom aksjer er tildekket. De gjennomsnittlige multiplene er høye på grunn av en håndfull store og dyre teknologiselskaper. De såkalte FAANGM (Facebook, Amazon, Apple, Netflix, Google og Microsoft) utgjør rundt 25 prosent av det amerikanske markedet, med en vektet P/B på 16,5x[1]. Investerer du utenfor denne tech-klyngen er utsiktene til verdiekspansjon bedre, selv om de økonomiske utsiktene er heller dårlige og fortsatt preget av koronapandemien.

Politiske løfter

Siden aksjemarkedet verdsetter selskaper basert på inntjeningen, vil politiske beslutninger som påvirker selskapenes lønnsomhet ha innvirkning. Eksempelvis vil pengepolitiske virkemidler som kvantitative lettelser, og påfølgende rentekutt, typisk øke selskapenes overskudd og aksjekursen bør følge etter. Dette gjelder i enda større grad for vekstselskaper. Rasktvoksende inntjening i fremtiden blir enda mer verdt i dag. Skattepolitikken er også viktig, hvor skattekutt bedrer bunnlinja. Offentlig pengebruk øker den generelle etterspørselen, men har særlig effekt på industri-, råvare- og byggesektoren, hvor økt antall arbeidsplasser i sin tur vil føre til økt forbruk.

Biden har sagt at han vil gjeninnføre noen av kuttene i selskapsskatten som Trump har gjort, og øke offentlig forbruk. Trump har ikke vært eksplisitt, men fra det vi vet fra hans første periode, vil han gjøre det som er nødvendig for å holde markedene i gang.

I de første årene etter at Clinton og Obama ble valgt gjorde råvarer, industri og inntektsavhengige forbruksvarer det bedre enn S&P 500, mens helse og defensive forbruksvarer gjorde det dårligere. Dette kan gi en indikasjon på relative vinnere og tapere dersom Biden vinner.

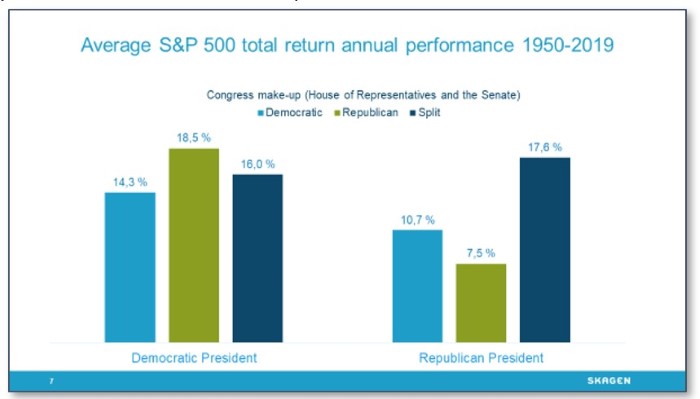

Investorene er bekymret for regjeringens mulighet til å få gjennom sin politikk i Kongressen. Denne grafen viser sammensetningen av Representantenes hus og Senatet under tidligere demokratiske og republikanske administrasjoner.

Historisk avkastning kan tyde på at det dårligste utfallet for aksjemarkedet vil være hvis Trump vinner valget og republikanerne får flertall i Kongressen, mens best aksjeavkastning har tidligere inntruffet under en administrasjon fra demokratene og republikanerne kontrollerer Kongressen. Men en delt Kongress risikerer å gå i baklås, og det fører meg til mitt siste poeng.

Frykt for det ukjente

Markedet liker ikke usikkerhet. Temperaturen har aldri vært så høy og skyttergravene så dype før et valg. Det er steile fronter på nær sagt alle viktige spørsmål:

1. Rasisme, vold og våpen

Mobilrevolusjonen har gitt oss dystre bilder og bevis for systematisk rasisme. Det er langt vanskeligere å avvise dette enn tidligere. Masseskytingen i El Paso og Michigan i fjor skapte ny debatt om retten til å eie og bære våpen.

2. Sosiale forskjeller og prisen på helsetjenester

10 prosent av de rikeste amerikanserne eier 87 prosent av aksjemarkedet. Tilgang til godt betalte jobber og prisen på helsetjenester er eksempler sosiale ulikheter som er blitt forsterket under koronapandemien.

3. Klimaendringer

USAs fratreden fra Parisavtalen og fjerning av mye av miljølovgivningen har sammenfalt med et stadig økende antall orkaner og enorme skogbranner.

4. Utnevnelse av høyesterettsdommere

Dommere i Høyesterett sitter for livet, og Ruth Bader Ginsbergs død har skapt krangel over nominasjonen av nye dommere. Demokratene frykter at Høyesterett skal bevege seg i en mer konservativ retning.

Den kandidaten som har høyest troverdighet i å håndtere disse spørsmålene langsiktig vil gi større trygghet og forutsigbarhet i aksjemarkedet.

Hva tror investorene vil skje?

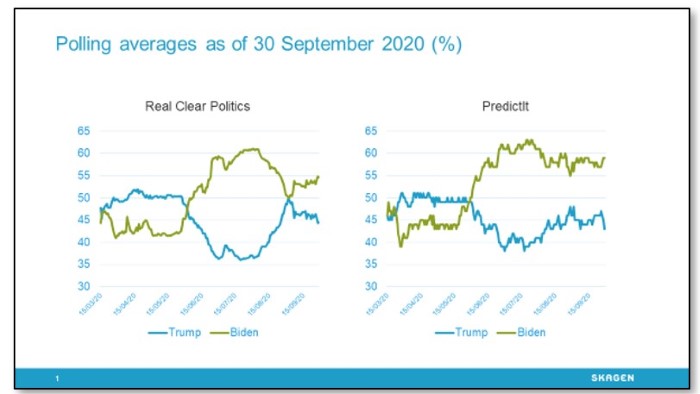

Meningsmålinger er ikke alltid til å stole på, men ifølge de siste (før den første tv-sendte debatten) ser Biden ut til å lede og Senatet ser jevnt ut. Dersom Senatet forblir republikansk etter valget, frykter mange markedsaktører at en fastlåst situasjon i Kongressen kan hindre eller utsette den begynnende økonomiske innhentingen. Ifølge en undersøkelse utført av Hartford Funds, hvor nær 1000 investorer deltok denne måneden, mente 46 prosent av de spurte at en republikansk president og Senat ville være det beste for markedene. Aksjerallyet siden mars, med en klar Biden-ledelse, kan indikere at det bredere markedet ikke er enige.

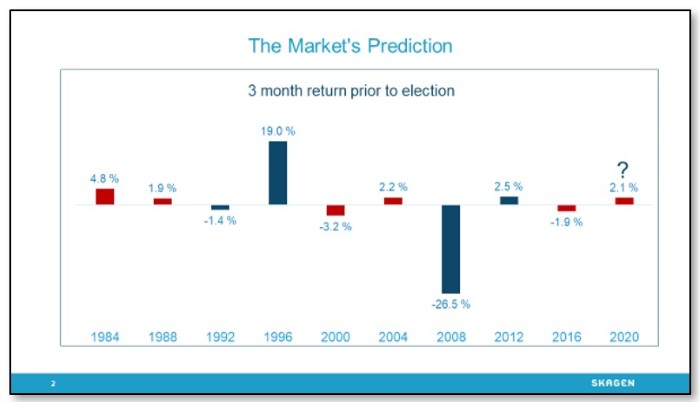

Bloombergs analyse av de siste syv valgene avslører at hver tremåneders-periode med negativ avkastning før valgdagen førte til tap for den sittende presidenten. Per 30 september ville dette indikere en seier til Trump, men med den negative reaksjonen på presidentens positive Covid-test kan bildet være helt annerledes når vi kommer til valgdagen.

Like fullt viser snittmålingene fra Real Clear Politics svært spennende svingninger de siste månedene:

For å oppsummere: Selv om historiske data ikke gir et klart svar på spørsmålet om hvilken kandidat som vil være mest lønnsom for investorer, minner det oss på at aksjemarkedet vanligvis finner en måte å kverne oppover, uansett hvem som vinner. S&P 500 indeksen har levert gjennomsnittlig 10 prosent årlig avkastning siden 1929 – men i to av tre år siden den gang har avkastningen vært høyere enn snittet. Dette er svært positivt for både demokrater og republikanere, selv om sistnevnte har hatt nær dobbelt så høy avkastning i "sine" presidentperioder. Det kan være vanskelig å oppnå tosifret avkastning i dagens lavrentemarked, men jeg tør ikke vedde mot markedets fortsatte oppgang.

I SKAGEN er vårt fokus fortsatt på selskapene. Vi vil følge det politiske landskapet i USA nøye, men forsøker å skille støyen fra valgkampen fra konkrete konsekvenser for våre porteføljeselskaper. Større svingninger kan også bety kortsiktige muligheter, men jeg er overbevist om at vår langsiktige tilnærming, med å velge sterke men undervurderte selskaper, vil fortsette å gi maksimere kundenes avkastning uansett økonomiske og politiske endringer.

Referanser

[1] Kilde: Bloomberg, FAANGM: Facebook, Amazon, Apple, Netflix, Google (Alphabet), Microsoft