Gapet mellom vekst- og verdiaksjer har bare økt gjennom sommeren. Tidligere har jeg sett på ulikhetene i verdsettelsen og de utfordringer som investorene står overfor. Bør vi fortsatt velge vekstaksjer selv om matematikken bak krever nærmest uoppnåelig vekst for å rettferdiggjøre dagens priser? Eller burde vi heller velge verdiaksjer, som lenge har vært en blindvei med mindreavkastning i årevis? Her konkluderte jeg at sistnevnte kan vise seg å være en muligheter som kun kommer én gang i hver generasjon.

Hva er egentlig investering, hvis man ikke skal investere i verdi?

Hvis en aksjes sanne verdi utelukkende er summen av den rabatten som gis på fremtidige kontantstrømmer, handler ikke da alle investeringer om å skape verdi gjennom å kjøpe en aktiva som er priset lavere enn sin indre verdi? Det kan godt hende at "verdi" investorer er mer uvillig til å ta risiko, og er mer skeptisk til tesen om at veksten stopper opp tidlig, mens "vekst" investorer er mer optimistiske og tror på at fremtidig vekst blir både sterkere og lengre. Begge fløyer sikter til syvende og sist mot det samme målet: Å kjøpe aksjer til en billigere pris enn de egentlig er verdt.

Et grunnleggende trekk ved det siste tiåret har vært fallende renter over hele verden. Det har redusert den vektede gjennomsnittskostnaden for kapital (WACC), og har ført til at fremtidige kontantstrømmer vil være mer verdt enn de er per i dag. Lån til stadig lavere renter har gitt massiv støtte til aksjer – dette er udiskutabelt.

En nøyaktig spådom om fremtidige kontantstrømmer er svært følsom for hvilken pris du setter på tilføyd kapital. Et godt eksempel på dette er et selskap hvor analytikerne forventer ytterligere kontantstrøm på en milliard dollar om ti år. Med en kapitalkostnad på syv prosent er denne ekstra milliarden 39 prosent mer verdt i dag enn hvis kostnaden var 10 prosent. Dette er tankevekkende, og regnestykket kan også langt på vei bidra til å forklare dagens markedsrasjonale. Den pågående krisen har tvunget renten helt ned til 0-tallet. Denne følsomheten virker selvfølgelig i begge retninger – både opp og ned.

Tech-giganter, gigantisk risiko?

Vi har nådd et punkt hvor verdsettelsen av de fem mest kjente vekstaksjene (Facebook, Amazon, Apple, Microsoft og Google) med en samlet verdi på 6,8 billioner amerikanske dollar, er større enn kapitalverdien til alle børsnoterte selskaper i Frankrike, Tyskland, Storbritannia, Spania og Italia til sammen[1]. Disse techgigantene utgjør 20 prosent av S& P 500 og 12,5 prosent av MSCI World-indeksen.

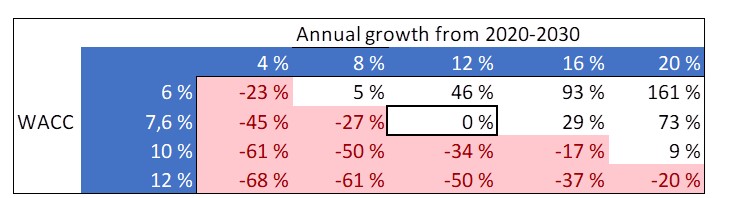

Den samlede forventede kontantstrømmen fra disse selskapene er, ifølge Bloomberg, 171 milliarder dollar i år, og forventes å stige til 206 milliarder neste år. Det indikerer en free cash flow yield på 3 prosent. Lavt, men ikke overdrevet lavt i det nåværende renteklimaet. Og aksjekursen er faktisk tilsynelatende riktig, hvis vi velger å tro på at kontantstrømmen vil vokse med 12 prosent i året de neste ti årene til gruppens nåværende kapitalkostnader på 7,6 prosent[2].

Disse antakelsene ser ikke uhørte ut på overflaten. Ikke desto mindre vil en mer skeptisk og risikoavers investor som graver dypere se hvor følsomme disse selskapene er, og overveie utfordringene som kan oppstå:

- Renten kan øke i løpet av de neste ti årene. Det vil drive kapitalkostnadene opp.

- Konkurransen kan bli hardere, samtidig som nytt kartell-lovverk fjerner muligheten til å kjøpe opp konkurrenter. Det vil senke den forventede veksten.

- Skattemyndighetene kan bli fristet til å grave dypere ned i innteksttrømmen. Gitt at den samlede statsinntekten fra selskapsskatter i USA forventes å lande på 283 trillioner dollar[3] er ikke det en helt utenkelig risiko, særlig med tanke på demokratenes valgkamp.

I modellen under kan vi teste våre antakelser. Tabellen viser opp- og nedside ved aksjekursen ved hhv lavere og høyere forventet årlig vekst i kontantstrømmene (vannrett) og kapitalkostnadene (loddrett)

Som en påminnelse om at ting kan skifte fort, var gjennomsnittlig WACC for disse selskapene i 2018 11,2 prosent, sammenlignet med 7,6 prosent i dag[4]. Du kan selv vurdere om investorene er med på "bigger fool"-teorien eller ikke.

Kanskje er forskjellen mellom en vekstinvestor og en verdiinvestor litt som å sammenligne en optimist og en pessimist: Den ene har skylapper på og nekter å tro at noe noensinne kan gå galt, mens den andre ser risiko rundt hvert hjørne. Hittil har optimisten kost seg på solsiden i en lang periode. Men det er først når vinden snur og musikken stopper at vi ser hvem som egentlig har mistet klærne mens de var ute og badet.

[1] Kilde: Bloomberg, hvor FTSE All Share (UK), DAX 30 (Germany), CAC 40 (France), FTSEMIB (Italy) and MADX (Spain) indekser per 1 August 2020 er brukt

[2] Kilde: Bloomberg

[3] Kilde: The Office of Management and Budget

[4] Kilde: Bloomberg