I teorien skulle markedsfallet i forbindelse med koronakrisen gitt verdiinvestorene et lite pusterom etter et tiår med mindreavkastning. Multiplene var allerede strukket langt før krisen, og mange mente at en betydelig korreksjon ville gi et løft til billigere, mindre populære selskaper i stedet for overvurderte teknologiaksjer.

Virkeligheten var smertelig annerledes. Mars var den tredje dårligste måneden for verdiaksjer i forhold til vekst på 45 år. Krisen gjorde oss enda mer avhengige av teknologi, helse og finans, mens energiaksjer strevde med rekordlave renter og tilsvarende oljepriser. Selskaper med høyere gjeldsgrad falt også.

Tidligere nedganger har vist at verdiaksjer gjør det dårligere i fallende markeder. Siden 1975 har de havnet bakpå i 38 prosent av månedene hvor MSCI World index har vært negativ, og i hele 48 prosent av månedene når fallet har vært betydelig (over 5 prosent). Til orientering falt indeksen 13 prosent i mars[1]. Ser vi lengre tilbake til 1963 viser en analyse av seks tidligere nedgangsperioder fra Research Affiliates at verdiaksjer kun slår vekst dersom krisen kommer etter en boble. Altså ikke det samme som et økonomisk sjokk som koronaviruset[2].

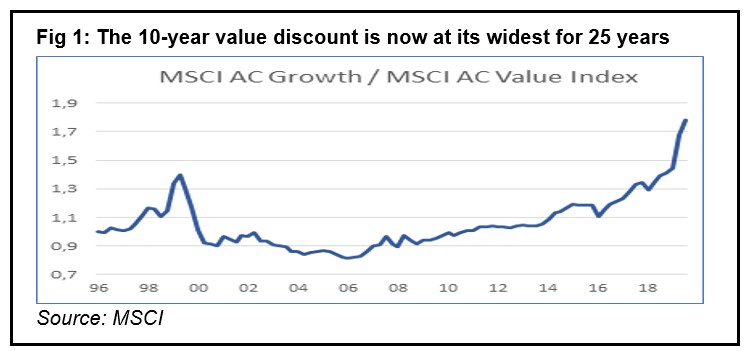

Det har snudd det langvarige verdi-påslaget rekordfort (se figur 1) og ført til at mange spør seg om verdiaksjer har en fremtid. Like fullt er det tegn til at en mulig gjeninnhenting er på trappene. Verdiaksjer har slått vekstaksjer siden markedet snudde, ifølge Russel 1000 U.S large cap indeksen og våre fond som leverte meravkastning i mai.

Tidevannet snur

Idet mange land nå åpner opp etter nedstengningen, har fokus snudd fra helsekrise til økonomisk opprydding. Så langt har vi ikke sett en andre smittebølge av betydning. Innhentingsfasen har historisk vært gunstig for verdiaksjer, siden selskaper som oppfattes som høyere risiko tiltrekker seg investorenes økende appetitt. Vekstaksjer virker sårbare med høye verdsettelser og med forventet inntjening som er langt fra sikker. Selv om vi kan styre unna en andre smittetopp vil den høye gjeldsgraden og arbeidsledigheten fortsatt utgjøre en betydelig økonomisk utfordring. Den politiske usikkerheten rundt det amerikanske presidentvalget og Brexit er også i høyeste grad tilstede.

Historien har lært oss at når forskjellen mellom verdi- og vekstaksjer er på nivåer som i dag, så følger ofte en overprestasjon av verdiaksjer. Nå er P/B (pris i forhold til bokført verdi) i MSCI World Growth index over dobbelt så høy som tilsvarende for verdiindeksen. Vekstindeksens P/E (pris i forhold til inntjening) er over tre ganger så høy. For at denne rotasjonen ikke skal skje må vekstaksjene levere ytterligere vekst i inntjeningen, eller at rentenivået, som brukes til å senke den fremtidige inntjeningen, må falle ytterligere. Begge deler virker usannsynlig.

Surfe på bølgen

For investorer handler det til syvende og sist om prisen, og om hvor mye du er villig til å betale for den kontantstrømmen du får. Ifølge Exane BNP Paribas ble de europeiske selskapene som ligger i det lavest verdsatte kvartilet handlet med en rabatt på 73 prosent i begynnelsen av juni, sammenlignet med de dyreste aksjene (basert på P/E). Det er under nivåene fra både 2012 og 2016 (56 prosent), og enda billigere enn 65-prosentrabatten du fikk i 2009 rundt finanskrisen. Verdiaksjer har utviklet seg positivt i begynnelsen av juni, men de helt store mulighetene lar fortsatt vente på seg.

Hvis du som investor ønsker de beste forutsetningene for å gripe sjansen når den byr seg, har jeg disse tre rådene:

- Vær selektiv – det vil utvilsomt være både vinnere og tapere på veien mot en bedring i markedet, det lønner seg med en kvalitetsbevisst tilnærming. En helning mot verdiaksjer kan utmerket godt gi uttelling i en V-formet innhenting, men sterke selskaper med mer pålitelig kontantstrøm kan gi bedre beskyttelse hvis innhentingen skjer saktere, eller hvis vi får en lengre periode med usikkerhet.

- Vær pragmatisk. Det er viktig å se forbi hva som er "optisk billig" og i stedet virkelig forstå de underliggende driverne i selskapets kontantstrøm gjennom grundige analyser. Verden er i hurtig forandring, og verdsettelsesmetodene som har fungert tidligere er kanskje ikke de beste fremover.

- Vær rask. Selv om en langsiktig investeringshorisont fortsatt vil gi best avkastning, vil det være store svingninger når vi tar forsiktige skritt mot en bedring. Hvis du har anledning til å være fleksibel og gripe mulighetene som oppstår, vil det kunne øke avkastningen.

Tross de store utfordringene som koronapandemien har påført oss i alle aspekter av livet er det en ting som vil være konstant: Investorer vil fortsatt handel irrasjonelt. Det ti år gamle gapet mellom vekst- og verdiaksjer kan godt være på nippet til å snu, og det vil i så fall være en mulighet vi ikke har sett maken til på en generasjon. Vel og merke for de som er modige nok til å gå mot strømmen, og som er flinke nok til å velge de rette aksjene.

Den samme tendensen ser vi nå i small cap (små selskaper) sammenlignet med large cap, og ikke minst i utviklede markeder sammenlignet med vekstmarkedene. Det skal jeg komme tilbake til i en annen artikkel.

Referanser

[1] Kilde: Is there Still a case for value, Mercer, June 2020

[2] Kilde: Value in Recessions and Recoveries, Research Affiliates, June 2020