2020 har vært et tøft år for mange investorer og SKAGEN Vekst har fått merke konsekvensene av koronapandemien mer enn de fleste. Flere av fondets utfordringer i det siste kan imidlertid spores tilbake til fremgangen i fjor, da fondet ga hele 24,6 prosent avkastning, på linje med referanseindeksen.

Verdsettelsen av porteføljen er fortsatt relativt billig, tross god avkastning (mellom 1,0x og 1,25x P/B). Forvalterne flyttet kapital fra de beste bidragsyterne til mer attraktivt prisede aksjer. Aksjer er blitt stadig dyrere, og mot denne bakgrunnen reflekterer denne disiplinerte tilnærmingen SKAGENs langsiktige filosofi. Det var også tegn til at motvinden som verdiaksjer har hatt over flere år var i ferd med å avta noe mot slutten av 2019. Den globale veksten økte og en handelsavtale mellom USA og Kina virket sannsynlig, samtidig som rentene begynte å stige.

Vi mener SKAGEN Vekst vil være i stand til å gi positiv avkastning uansett om vi får en rolig høst, eller om det blir mer turbulens i de kommende månedene.

Pandemipanikk

Dessverre kom Covid-19 i begynnelsen av 2020 og makrobildet ble raskt dårligere. De lange rentene, produksjonstall og oljeprisen falt dramatisk. Porteføljeselskapene som var vurdert som motstandsdyktige mot vanlige økonomiske tilbakeslag, som bryggerigiganten Carlsberg og rengjøringsselskapet ISS, ble rammet av den uvanlige og omfattende nedstengingen av samfunnet. Mange av fondets største poster befant seg i sektorer som ble hardest truffet av pandemien, som energi (Shell og Gazprom) og finans (Citigroup og AIG) som forsterket tapene.

Disse faktorene reduserte fondets absoluttavkastning, mens det å unngå populære (dyre) teknologiselskaper og andre vekststektorer gikk ut over den relative avkastningen. Denne "perfekte stormen" har vært vanskelig for de fleste verdiforvaltere. Mot disse har SKAGEN Vekst prestert relativt bra. Porteføljeforvalter Søren Milo Christensen er trygg på at det er bedre tider i vente.

- Porteføljen er priset med en solid rabatt når vi ser forbi dagens reduserte inntjening. Vi mener SKAGEN Vekst vil være i stand til å gi positiv avkastning uansett om vi får en rolig høst, eller om det blir mer turbulens i de kommende månedene, sier Søren.

Vil du vite mer om SKAGEN Vekst? Se webinaret med forvalterne

En potensiell kilde til uro er det amerikanske presidentvalget og fortsatt økning i antall koronasmittede. SKAGEN Vekst er betydelig undervektet amerikanske aksjer, med kun 14 prosent av forvaltningskapitalen investert der, mot 29 prosent for referanseindeksen. Dette bør kunne gi beskyttelse på nedsiden. Amerikanske teknologiaksjer utgjør nå verdens fem største aksjer (se figur 1) – mye takket være endringer i hvordan vi jobber under pandemien. Det er lite trolig at denne dominansen vil fortsette, forklarer Christensen.

- Historien har gjentatte ganger vist at konvensjonell økonomisk teori virker. Sektorinntjening over gjennomsnittlig avkastning vil tiltrekke seg betydelige investeringer, som på sikt trekker lønnsomheten ned. Den politiske holdningen til disse selskapene har også endret seg, og strengere skatteregimer kombinert med strengere reguleringer kan også føre til økt press på forretningsmodellen deres, sier han.

Unngå vekst-bobla

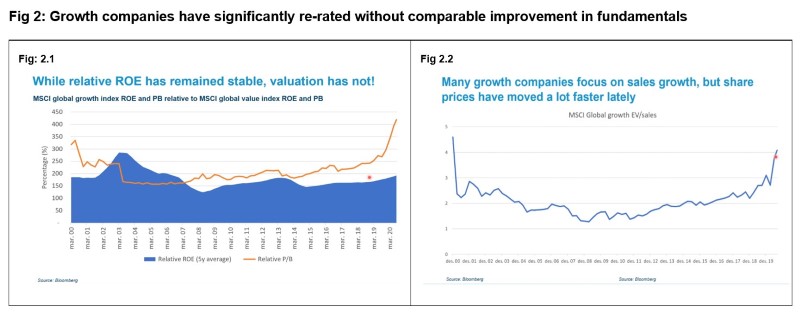

Den stadig økende prisen investorer er villige til å betale for vekstselskaper er heller ikke bærekraftige. Avkastning på aksjekapitalen (ROE) i MSCI global growth-indeksen har vært ganske stabil de siste 20 årene, både absolutt og relativt sammenlignet med tilsvarende verdi-indeks. Verdsettelsen av vekstselskaper, derimot, har gått dra 1,5-2,0x historisk til 4,0x nå (se figur 2.1). På samme måte har multiplene som aksjonærene er villige til å betale for vekstselskaper mer en doblet seg sammenlignet med 20-års gjennomsnitt (se figur 2.2)

Fig 2: Growth companies have significantly re-rated without comparable improvement in fundamentals

Ekstreme gap i verdsettelsen mellom verdi- og vekstaksjer har historisk blitt etterfulgt av gode perioder for verdiaksjer. De økonomiske stimulansepakkene mot Covid-19 bør også være gunstige for tradisjonelle verdi-sektorer som industri og finans, hvor SKAGEN Vekst har sin største eksponering.

Fra et risikoperspektiv mener forvalterne at det er i kundenes interesse å unngå vekstboblen. De vil fortsatt vri porteføljen mot klassiske verdiaksjer med fokus på kapitalavkastning. Fondet kjøpte seg inn i tre nye poster til attraktive kurser i tredje kvartal, AkerBP, OHT AS og Hitatchi. Se kvartalsrapporten for mer informasjon.